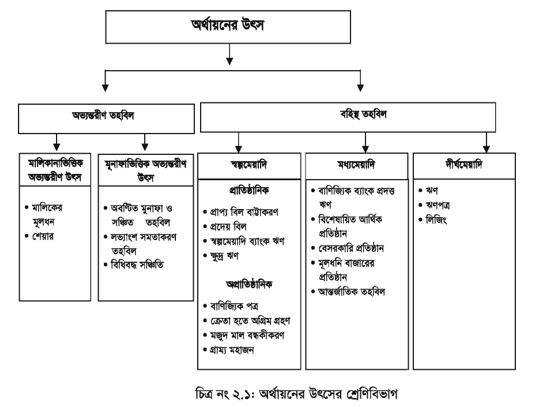

ব্যবসার মালিক তার সঞ্চিত মুনাফা বা অব্যবহৃত মুনাফার মাধ্যমে যে তহবিল ব্যবসার প্রয়োজনে বিনিয়োগ করে তাকেই অভ্যন্তরীণ তহবিল বলা হয়। অভ্যন্তরীণ তহবিল উৎসগুলোকে দু'ভাগে ভাগ করা যায়। ক) মালিকানাভিত্তিক খ) মুনাফাভিত্তিক। আমরা এবার এ দুটি উৎসের বিভিন্ন ধরন সম্পর্কে জানব।

ভিন্ন ধরনের কারবারি সংগঠনের অভ্যন্তরীণ তহবিলের প্রকৃতিও ভিন্ন হয়। আমরা জানি, সংগঠনের ভিত্তিতে কারবার একমালিকানা, অংশীদারি বা যৌথমূলধনি প্রতিষ্ঠান হতে পারে। এক মালিকানা কারবারে এই তহবিলের উৎস মালিকের নিজস্ব অর্থ বা অর্থ দ্বারা পরিমাপযোগ্য যেকোনো উৎপাদনের উপকরণ হতে পারে। যেমন: ভূমি, শ্রম, মূলধন ও সংগঠন যা উৎপাদনে ব্যবহার করা হয়। প্রতিষ্ঠানটি যদি অংশীদারি কারবার হয়, তাহলে অংশীদারবৃন্দ যে তহবিল কারবারে বিনিয়োগ করে তা স্বীয় মূলধন হিসেবে বিবেচিত হয়। পক্ষান্তরে প্রতিষ্ঠানটি যদি যৌথমূলধনি কারবার হয়, সে ক্ষেত্রে শেয়ার বিক্রয়ের মাধ্যমে যে তহবিল সংগৃহীত হয়, সেটিই কারবারের অভ্যন্তরীণ তহবিল হিসেবে বিবেচিত হবে। যৌথমূলধনি কারবার প্রাইভেট লিমিটেড ও পাবলিক লিমিটেড হতে পারে। প্রাইভেট কোম্পানির উদ্যোক্তার সদস্যসংখ্যা ২ থেকে ৫০ পর্যন্ত হতে পারে আর পাবলিক লিমিটেড কোম্পানির উদ্যোক্তার সদস্যসংখ্যা নিম্নে ৭ ও ঊর্ধ্বে শেয়ার দ্বারা সীমাবদ্ধ যেকোনো সংখ্যক হতে পারে। পাবলিক লিমিটেড বা প্রাইভেট লিমিটেড উভয় কোম্পানিই শেয়ার বিক্রয়ের মাধ্যমে মূলধন সংগ্রহ করে। তবে প্রাইভেট লিমিটেড কোম্পানি শেয়ারবাজারে শেয়ার বিক্রয় না করে নির্ধারিত মালিকদের মধ্যে বিক্রয় করে। পাবলিক লিমিটেড কোম্পানির তহবিলের সংগ্রহের একটি গুরুত্বপূর্ণ উৎস হলো শেয়ার বিক্রয়। এ সম্পর্কে আমরা পরে সপ্তম অধ্যায়ে বিস্তারিত জানব।

ব্যবসা প্রতিষ্ঠান উৎপাদিত পণ্যদ্রব্য বা সেবা প্রদানের মাধ্যমে অর্থ উপার্জন করে থাকে। এই উপার্জিত আয় থেকে উৎপাদন খরচ, বিক্রয় খরচ ইত্যাদি বাদ দিলে যে অর্থ বাকি থাকে, সেটিই প্রতিষ্ঠানটির অর্জিত মুনাফা। এই মুনাফা থেকে ঋণের সুদ ও সরকারকে প্রদেয় ট্যাক্স বাদ দেয়ার পর বাকিটা বিভিন্নভাবে তহবিলের উৎস হিসেবে ব্যবহার করা যায়, যা নিচে আলোচনা করা হলো। ঋণের ক্ষেত্রে যেমন কিস্তি পরিশোধ করা বাধ্যতামূলক অভ্যন্তরীণ উৎস ব্যবহারে বাধ্যতামূলকভাবে তেমন কিছু প্রদান করতে হয় না, ফলে তহবিল পরিশোধের অপারগতা সংক্রান্ত ঝুঁকি কিছুটা কমে যায়। মুনাফাভিত্তিক কয়েকটি উৎসের সাথে আমরা এখন সংক্ষেপে পরিচিত হব।

ক) অবণ্টিত মুনাফা ও সঞ্চিতি তহবিল

নিট মুনাফার যে অংশ শেয়ারহোল্ডারদের মধ্যে বণ্টন না করে কারবারে বিনিয়োগ করা হয়, তা অবণ্টিত মুনাফা। ভবিষ্যতে ব্যবসা সম্প্রসারণ করার জন্য এই অবণ্টিত মুনাফা একটি তহবিলে আলাদা করে রাখলে তাকে বলা হয় সঞ্চিতি তহবিল। আবার ভবিষ্যতের কোনো আর্থিক বিপর্যয় মোকাবিলার জন্যও এই সঞ্চিতি তহবিল সৃষ্টি করা যায়।

খ) লভ্যাংশ সমতাকরণ তহবিল

কোম্পানির শেয়ারহোল্ডাররা কোম্পানি থেকে সাধারণত নিয়মিতভাবে লভ্যাংশ পেয়ে থাকে। এই লভ্যাংশ প্রদানের সাথে কোম্পানির সুনাম জড়িত। কোনো বছর মুনাফার পরিমাণ কম হলে সে বছর লভ্যাংশ ঘোষণা করা সম্ভব হয় না। কিন্তু এ অবস্থা ব্যবসায় সুনামকে ক্ষুণ্ণ করতে পারে বলে অনেক ব্যবসায় প্রতিষ্ঠান যে বছর মুনাফা বেশি হয়, সে বছরে নিট মুনাফার একটা অংশ লভ্যাংশ সমতাকরণ তহবিলে সরিয়ে রাখে, যা পরবর্তীতে যখন মুনাফা অপ্রতুল হয়, তখন ব্যবহার করা যায়। এতে প্রতিষ্ঠানটি নির্দিষ্ট হারে প্রতিবছর নিয়মিতভাবে লভ্যাংশ প্রদান করতে পারে।

আরও দেখুন...